Choisissez votre bulletin

Mode d'emploi

• Faites glisser votre souris sur les zones du bulletin

• Cliquez sur les zones pour faire apparaître les informations

Bulletin non-cadre expliqué par les experts ADP

|

BULLETIN DE PAIE

- N° de salarié

- : 00000000

- Période d’emploi Du

- : 01 JANVIER 2025

- Au

- : 31 JANVIER 2025

- Date de paiement :

- : 31 JANVIER 2025

- N° de sécurité sociale :

- 00000000000 00

N° Siret : XXXXXXXXXXXXXXX N° APE : 0000A

Convention collective : Métallurgie Région Parisienne (OETAM)

|

|

Emploi :

Agent technique

Coefficient :

255

Classification :

NIV IV ECH 1

Catégorie :

Ouvrier

|

Minimum Coeff :

2 296,60 €

|

Horaire :

35,00

|

| Designation | Base | PART EMPLOYE | EMPLOYEUR | Informations journalières | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| TAUX | MONTANT | MONTANT | Du 01 au 31/12/2024 | |||||||||

| Jours | Trav. | Incident | ||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||

|

|

|

||||||||||

|

|

Pour davantage d’informations, voir la rubrique dédiée au bulletin de paie sur www.service-public.fr.

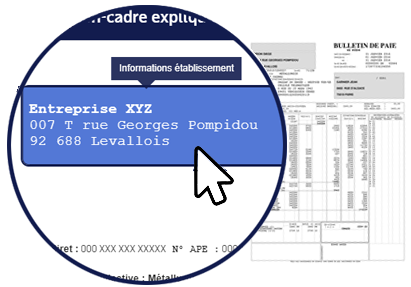

Informations établissement

Employeur

Doivent figurer sur le bulletin de paie le nom et l’adresse de l’employeur ainsi que, le cas échéant, la désignation de l’établissement dont dépend le salarié.

Date de paiement, périodes et identifiants salariés

Remarque : en l’absence d’identification, le nom de naissance, le premier prénom dans l’ordre de l’état civil, la date et le lieu de naissance sont nécessaires dans les relations avec la Sécurité sociale. Ce numéro de Sécurité sociale ne figure pas obligatoirement sur le bulletin de paie.

Informations administratives

Exemples:

Congés (supplémentaires pour ancienneté, congés pour événements familiaux...), grille des salaires minima, classification des emplois...

Sur le bulletin...

La convention collective applicable est : Métallurgie Région parisienne (OETAM)

Adresse du salarié

Nom, prénom et adresse du salarié.

Le bulletin de paie peut être remis au salarié en main propre. Il peut être envoyé à son domicile.

Il peut aussi être remis sous format électronique sous réserve de l’accord du salarié et de la

garantie d’intégrité des données.

À compter du 1er janvier 2017, l’employeur pourra d’office remettre aux salariés un bulletin de paie sous forme électronique. Les salariés disposeront cependant d’un droit d’opposition.

Informations professionnelles 1

Remarque

La classification et le coefficient du salarié déterminent sa qualification professionnelle. À cette dernière correspond une définition ou une description des tâches qui peuvent lui être demandées.

Ce sont des mentions qui doivent obligatoirement figurer sur le bulletin de paie.

Informations professionnelles 2

Informations professionnelles 3

Informations journalières

Détail des jours travaillés ou non sur le mois avec la codification des absences.

Afin de faciliter les opérations de paie, le recueil est décalé. La paie du mois de janvier prend en compte les informations du mois de décembre.

Éléments du brut

Le salaire de base, la prime d’ancienneté, les heures supplémentaires et complémentaires (pour les temps partiels), les avantages en nature (logement, voiture, repas...), les primes et indemnités (par exemple : primes dimanche, nuit, jour férié, primes exceptionnelles...), les primes annuelles (13e mois, primes d’objectif, bonus...), les retenues pour absences (par exemple : maladie, congés...) et leurs éventuelles indemnisations (les congés payés), la déduction des IJSS en cas de maintien du salaire pour maladie, maternité et accident du travail...

Les cotisations sociales

Un arrêté du 31 janvier 2023, publié le 7 février 2023, instaure une nouvelle présentation du bulletin de paie via l’intégration d’une nouvelle ligne : le montant net social. En outre, il fixe les libellés, l'ordre et le regroupement des informations obligatoires ou facultatives.

L’entrée en vigueur de ce nouveau modèle de bulletin de paie se fera en 2 étapes :

- Une période de transition/adaptation allant du 1er juillet 2023 au 31 décembre 2024 : pendant cette période, un modèle de bulletin transitoire, ajustement du modèle actuellement applicable sera utilisé par dérogation jusqu’au 31 décembre 2024 (Arrêté du 31 janvier 2023, JO du 7 février 2023, art 2). Il prévoit :

- l’affichage obligatoire de la rubrique du « montant net social » au 1er juillet 2023 sur le bulletin de paie et son déclaratif dans la DSN à compter de janvier 2024

- la possibilité d’anticiper la suppression des lignes « dont évolution de la rémunération liée à la suppression des cotisations salariales chômage et maladie » et « Allègement de cotisations employeur », cette suppression n’étant officiellement attendue qu’à compter du 1er janvier 2025

- la possibilité de maintenir la mention du taux personnalisé/non personnalisé pour l’application du PAS. Ce n’est en revanche plus obligatoire

Santé

Dans la nouvelle configuration du bulletin de paie, la cotisation de prévoyance est dorénavant portée dans le Bloc « cotisations sociales facultatives » ; le pavé « Santé » devra contenir uniquement le financement :

- De la sécurité sociale maladie maternité invalidité décès

- et la mutuelle frais de santé y compris la partie de cette complémentaire santé se rapportant aux garanties dites optionnelles ou facultatives (ex : couverture famille)

- ainsi que la prévoyance complémentaire (incapacité, invalidité, décès, etc…)

La cotisation « Maladie, maternité, invalidité, décès » sert au financement :

- des prestations en espèces versées par la caisse d’assurance maladie en cas d’incapacité de travail : les indemnités journalières ;

- des prestations en nature : les remboursements des frais de santé (médicaments, médecin, hospitalisation…).

Assiette : salaire brut soumis à cotisations.

La cotisation salariale a été supprimée au 1er janvier 2018 ; seuls les départements 67, 68 et 57 font apparaître la cotisation salariale d'assurance maladie (1,50%) et son montant.

- le taux applicable en Alsace Moselle est de 1,30%

Taux patronal : 13%. Depuis le 1er janvier 2019, le taux est réduit à 7% pour les rémunérations inférieures ou égales à 2,5 SMIC.

| Depuis le 1er janvier 2019 | Assiette | Taux salarial | Taux patronal |

|---|---|---|---|

| Sécurité sociale - Maladie Maternité Invalidité Décès | Salaire total | - | 7% pour les rémunérations ≤ 2,5 SMIC |

| 13% pour les rémunérations > 2,5 SMIC |

Sur le bulletin...

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Sécurité sociale - Maladie Maternité Invalidité Décès | 2296,60 | 7,00% | 160,76 | ||

Depuis le 1er janvier 2016, la mise en place d’une mutuelle entreprise est obligatoire ; des dérogations existent pour certains salariés (loi de sécurisation de l’emploi n° 2013-504 du 14 juin 2013).

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Complémentaire Santé | Voir le contrat | Au maximum = 50% | Au minimum 50% |

| Taux et répartition : librement fixés par l’entreprise en fonction des prestations visées. Il existe cependant un « panier de soins » minimal au-dessous duquel l’entreprise ne peut pas descendre. La prise en charge, par l’employeur, de cette cotisation ne peut pas être inférieure à 50%. |

|||

Depuis le 1er janvier 2013 la cotisation patronale entre dans le net fiscal du salarié. Cette cotisation patronale est aussi soumise à la CSG-CRDS au taux de 9,70% et, au forfait social au taux de 8%.

Sur le bulletin...Les cotisations sont calculées sur une assiette de : 2296,60 €

La cotisation salariale est de 2296,60 € × 1,022% = 23,47 €

La cotisation patronale est de 2296,60 € × 3% = 68,90 €

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| complémentaire santé Tr. A | 2296,60 | 1,022% | 23,47 | 3% | 68,90 |

En général, tous les salariés en bénéficient lorsque ce dispositif existe. Pour les cadres, la cotisation prévoyance cadre décès est obligatoire au taux de 1,50% sur la tranche A. Lorsqu’elles existent, elles servent à financer les prestations en espèces (allocations, indemnités journalières…) versées par un organisme tiers (institutions de prévoyance, sociétés d’assurance…) en complément de la prise en charge de la caisse d’assurance maladie.

| Assiette | |||

|---|---|---|---|

| Taux salarial | Taux patronal | ||

| Complémentaire Incapacité Invalidité Décès TA et TB | Elle est fixée par le contrat de prévoyance (souvent en référence au «brut sécurité sociale»). Cette assiette peut être aussi décomposée en tranches (TA, TB, TC) | ▪ Les taux sont fonction des différentes garanties prises en charge et du niveau des prestations |

|

Les cotisations patronales sont soumises à la CSG-CRDS au taux de 9,70% ainsi que, pour les entreprises de 11 salariés et plus, au forfait social au taux de 8%.

Sur le bulletin...

On considère que tous les salariés en bénéficient : cadres et non cadres.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| complémentaire Incapacité Invalidité décès Tr A | 2296,60 | 0,70% | 16,08 | 1,50% | 38,24 |

Accidents de travail – Maladies professionnelles

Cette cotisation couvre les risques accidents du travail, accidents du trajet et maladies professionnelles.

- Assiette : la rémunération brute soumise à cotisations.

- Taux : il est fixé et notifié à chaque établissement selon différents critères (effectif, risques propre à l’établissement...) par la Caisse d’assurance retraite et de la santé au travail (CARSAT).

- Répartition : la cotisation est uniquement patronale.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Accident du travail – Maladies professionnelles | 2296,60 | 3,00% | 68,90 | ||

Retraite

Sous ce libellé figurent les cotisations versées à la CNAV (elles servent à financer la pension vieillesse de base) et

les cotisations versées aux caisses de retraite complémentaire AGIRC-ARRCO.

Les modèles cadre et non cadre fusionnent en un modèle unique avec des taux de cotisations identiques. Seule la cotisation due à l'APEC permet de distinguer le salarié cadre du salarié non cadre.

Sur le bulletin de paie se déclenchent 2 rubriques de cotisations :

1. Sécurité sociale plafonnée :

- Assiette de calcul : la rémunération brute limitée au plafond de la sécurité sociale (3 666 € en 2023)

(3 925 € en 2025)

- Taux : 15,45%.

- Répartition : 6,90% pour le salarié et 8,55% pour l’employeur.

2. Sécurité sociale déplafonnée :

- Assiette de calcul : la rémunération brute totale soumise à cotisations (le brut « sécurité sociale »).

- Taux : 2,30%.

- Répartition : 0,40% pour le salarié et 1,90% pour l’employeur.

L’assiette de calcul des cotisations, les taux et la répartition entre le salarié et l’employeur sont obligatoires.

Sur le bulletin...| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Sécurité sociale plafonnée | 2296,60 | 6,90% | 158,47 | 8,55% | 196,36 |

| Sécurité sociale déplafonnée | 2296,60 | 0,40% | 9,19 | 1,90% | 43,64 |

En plus des cotisations versées au régime général, les salariés et les employeurs cotisent obligatoirement à un organisme de retraite complémentaire.

Au 1er janvier 2019, l’AGIRC fusionne avec l’ARRCO. La création de ce régime unique de retraite complémentaire AGIRC/ARRCO s'accompagne :- de la conversion des points ARRCO et AGIRC en points AGIRC-ARRCO (un seul compte de points)

- d’une nouvelle répartition des cotisations : T1 et T2 pour les cadres et les non cadres. Le nouveau régime instaure une assiette de cotisations comportant 2 tranches de salaire. Les anciennes tranches (A, B et C pour les cadres et 1 et 2 pour les non-cadres) sont réunies dans cette nouvelle répartition. Sur chaque tranche de salaire s’applique un taux de cotisation, réparti entre employeur et salarié. Certaines dispositions conventionnelles majorent ces taux et/ou prévoient une répartition plus favorable pour les salariés.

- d'une augmentation des cotisations retraite (Le taux d'appel passe de 125% à 127%)

- 7,87% (appelé à 6,20% x 127%) pour la Tranche 1 : rémunération brute limitée au PMSS (3 925€/mois en 2025)

- 21,59% (appelé à 17% x 127%) pour la Tranche 2 : entre 1 et 8 PMSS

- de la création de 2 nouvelles cotisations :

- la contribution d'équilibre général (CEG) en remplacement des cotisations GMP et AGFF

- a contribution d'équilibre technique (CET) pour les salaires supérieurs au PMSS

Sur le bulletin clarifié la rubrique « Complémentaire tranche 1 » ou « Complémentaire tranche 2 » réunit deux cotisations : les cotisations à la retraite complémentaire et les cotisations CEG.

Les cotisations « retraite » se calculent sur le taux effectif dit taux appelé. Il correspond au taux contractuel (ou taux de calcul des points) majoré. Définie par les partenaires sociaux, cette majoration ne génère aucun point supplémentaire pour le salarié ; elle contribue à l’équilibre du régime. Depuis le 1er janvier 2019, les taux sont appelés à 127%.

Au titre de la tranche 1

Les taux contractuels, permettant l’acquisition véritable des points retraite, sont de :

- pour le salarié : 2,48% (appelé à 2,48 x 127% = 3,15%).

- pour l’employeur : 3,72% (appelé à 3,72 x 127% = 4,72%).

- Taux effectif ou taux appelé : 7,87%.

- Répartition : 3,15% pour le salarié et 4,72% pour l’employeur.

Au titre de la tranche 2

- pour le salarié : 6,80% (appelé à 6,80 x 127% = 38,64%).

- pour l’employeur : 10,20% (appelé à 10,20x 127% = 12,95%).

- Taux effectif ou taux appelé : 21,59%.

- Répartition : 8,64% pour le salarié et 12,95% pour l’employeur.

Certains périodes donnent lieu à l’attribution gratuite de points : c’est le cas des périodes de maladie, maternité ou accident supérieures à 2 mois, de préretraite FNE, activité partielle, détention provisoire ou de rappel sous les drapeaux.

Complémentaire Tranche 1 et Tranche 2

L’assiette

Les cotisations de retraite complémentaire sont calculées sur les éléments de rémunération entrant dans l’assiette des cotisations de Sécurité sociale.

- La répartition des cotisations est de 60% à la charge de l'employeur et 40% à la charge du salarié.

Les employeurs peuvent appliquer une répartition plus favorable aux salariés. Les taux supérieurs de calcul des points adoptés par l’entreprise en application d’engagements antérieurs demeurent, sauf versement par l’entreprise d’une contribution de maintien de droits ou d’une indemnité de démission. - Pour assurer l'équilibre à long terme des régimes de retraite, les partenaires sociaux ont conclu des accords qui définissent les taux obligatoires pour la retraite complémentaire. Pour un salaire brut supérieur à 3 925€ par mois, la cotisation CET s'active dès le 1er euro. La part salariale augmente de 0,14% et la part patronale de 0,21%.

Les taux de cotisations sont les suivants :

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Complémentaire Tr. 1 | 1 PMSS | 3,15% | 4,72% |

Elle a une double vocation :

- Compenser les charges financières résultant des départs à la retraite avant l’âge légal (plus précisément entre 62 et 67 ans). Ainsi, la CEG se substitue à l’AGFF (Association pour la Gestion du Fond de Financement).

- Honorer les engagements retraite des personnes ayant cotisé à la GMP ; La CEG permet de maintenir les droits de ces salariés.

L’assiette : identique à la retraite complémentaire.

Les taux de cotisations s’établissent à :

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| CEG (contribution d’équilibre général) Tr. 1 | 1 PMSS | 0,86% | 1,29% |

Sur le bulletin...

- la Complémentaire Tranche 1 : regroupe la cotisation de retraite complémentaire et la CEG sur la tranche 1

- taux global salarial de 4,01% (3,15% + 0,86%)

- au taux global patronal de 6,01% (4,72% + 1,29%)

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Complémentaire Tranche 1 | 2296,60 | 4,01% | 92,09 | 6,010% | 138,03 |

À noter : pour les salariés qui ont une rémunération supérieure au plafond de la Sécurité sociale, une rubrique « complémentaire tranche 2 » se calcule à partir de la fraction de rémunération comprise entre le plafond (3 925 €) et huit fois le plafond (31 400 €).

Sur cette rubrique les taux sont de 9,72% pour le salarié et 14,75% pour l’employeur.

Compte tenu de sa rémunération, ce salarié cotise uniquement en tranche 1.

Famille

Cette cotisation patronale sert à financer le régime de prestations familiales (les allocations familiales) auquel a droit toute personne résidant en France ayant à sa charge un ou plusieurs enfants. Ces prestations concernent la naissance, l’adoption, l’assistance maternelle, la garde, la rentrée scolaire, le logement, le soutien familial et le RSA.

- Répartition : c’est une cotisation uniquement patronale.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Taux : en fonction du niveau de la rémunération

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Famille | Salaire total | 3,45% (rémunérations ≤ 3,5 SMIC) | |

| 5,25% (rémunérations > 3,5 SMIC) |

Sur le bulletin…

Le taux de la cotisation est de 3,45% car la rémunération du salarié est inférieure à 3,5 SMIC (6 306,44 €)

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Famille | 2296,60 | 3,45% | 79,23 | ||

Assurance chômage

Dans ce pavé deux cotisations sont regroupées : les cotisations à l’assurance chômage et la cotisation patronale à l’assurance de garantie des salaires (AGS).

Elles sont versées à l’UNEDIC et sont affectées au financement des allocations chômage versées aux chômeurs en recherche d’emploi.

- Assiette : la rémunération brute limitée à quatre plafonds de la Sécurité sociale (15 700 € en 2025).

- Taux : 4,05%.

- Répartition : 0% pour le salarié et 4,05% pour l’employeur.

Depuis le 1er octobre 2018 la cotisation salariale à l’assurance chômage est supprimée.

Nota bene : Depuis le 1er juillet 2014, les salariés âgés de 65 ans et plus sont désormais soumis aux cotisations chômage dans les conditions de droit commun.

Sur le bulletin…

Les cotisations se calculent sur une assiette de 2 296,60 €

Le taux patronal est agrégé sur une ligne : 4,05% + 0,25% = 4,30%

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Chômage | 2296,60 | 4,30% | 98,75 | ||

L’assurance de garantie des salaires (AGS) est une cotisation destinée à l’Association pour la gestion du régime d’assurance des créances des salariés. L’AGS permet, en cas de redressement ou de liquidation judiciaire, le paiement de l’intégralité des salaires aux salariés de l’entreprise.

- Assiette : la rémunération brute limitée à quatre plafonds de la Sécurité sociale (15 700 € en 2025).

- Taux : 0,25% en 2025.

- Répartition : c’est une cotisation uniquement patronale.

Autres charges dues par l’employeur

Dans le cadre du bulletin clarifié la rubrique « autres charges dues par l’employeur » agrège les contributions dues uniquement par l’employeur.

Nous retrouvons dans cette rubrique :

Les entreprises comptant 11 salariés et plus dans une « zone transport » (les zones transports

sont surtout situées en zone urbaine) sont redevables du versement transport.

Source de financement des transports en commun, le taux de cette cotisation patronale varie

d’une commune à l’autre.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »)

des salariés qui travaillent dans la zone transport.

- Taux : le taux applicable dans la zone transport (2,95% dans notre exemple).

Cette contribution sert à financer l’aide au logement.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,10% pour les entreprises de moins de 50 salariés, 0,50% pour les entreprises de 50 salariés et plus (0,10% dans notre exemple).

Cette contribution patronale sert à financer l’autonomie des personnes âgées et des personnes handicapées. Elle est la contrepartie « employeur » de la journée de solidarité.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,30%.

Depuis le 1er janvier 2012, pour les employeurs de 11 salariés et plus, les cotisations

patronales à la prévoyance sont soumises au forfait social en lieu et place de la taxe

prévoyance.

- Assiette : les cotisations patronales de prévoyance.

- Taux : le taux du forfait social est en principe de 20% mais, par exception, lorsqu’il est calculé sur les cotisations patronales de prévoyance le taux du forfait social est de 8%.

Sur le bulletin...

le forfait social sera donc égal à : (38,24 + 68,90) × 8% = 8,57 € (le total des cotisations complémentaires santé).

La loi du 5 mars 2014 relative à la formation professionnelle a mis en place à compter du 1er janvier 2015 une nouvelle contribution patronale destinée à financer les organisations syndicales.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,016%

Encore parfois appelée « 1% logement ».

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Taux : 0,45%.

Elle est exigible aux employeurs de plus de 50 salariés.

L’employeur peut s’acquitter de cette taxe en effectuant divers investissements (prêts aux salariés, versement à des comités interprofessionnels du logement...).

Créée en 1925, cette contribution patronale finance les organismes de formation et assure le développement de l’enseignement technologique, professionnel et de l’apprentissage.

- Assiette : la rémunération brute totale soumise à cotisations

- Taux : 0,68% (sauf pour les entreprises du Haut-Rhin, Bas-Rhin et de la Moselle pour lesquels des taux spécifiques s’appliquent).

Depuis le 1er janvier 2019, cette taxe est découpée en deux parts :

- la part principale égale à 87% de la taxe : soit un 0,59% destinée au financement de l’apprentissage ; la part principale devient une cotisation mensuelle et sera recouvrée par l’urssaf ; elle perd son statut de provision et est déclarée en DSN. Il en est de même pour les établissements situés dans les départements de la Moselle, du Haut-Rhin et du Bas-Rhin dont la totalité de la taxe (0.44%) est à calculer et à déclarer mensuellement ;

- le solde égal à 13% de la taxe ; soit 0,09% destinés à des dépenses libératoires effectuées par l’employeur ; exigible en avril N+1, elle est déclarée annuellement dans la DSN ; en Alsace Moselle, il n’y a pas de solde puisque la totalité de la Taxe d’Apprentissage (0.44%) relève du régime principal.

Tout employeur a l’obligation de participer au financement de la formation professionnelle continue des salariés. La loi du 5 mars 2014 a revu le financement de la formation professionnelle ; ce n’est plus une taxe parafiscale mais une cotisation sociale recouvrée par l’urssaf ou la MSA.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Le taux est différent en fonction de l’effectif de l’entreprise :

- Taux de 0,55% pour les employeurs de moins de 11 salariés

- Taux de 1% pour les employeurs d’au moins 11 salariés

Une contribution additionnelle de 1% est exigible pour tous les employeurs qui emploient de salariés en CDD afin de financer leur compte personnel de formation (CPF).

Ces 1% se répartissent pour une entreprise de plus de 300 salariés de la manière suivante : 0,20 % (CIF) + 0,20 % (CPF) + 0,20 % (FPSPP) + 0,40 % (professionnalisation).

Les sommes sont versées à l’OPCO (organisme paritaire collecteur agréé) en fonction du secteur d’activité de l’entreprise.

A compter du 1er janvier 2022, cette contribution sera recouvrée par l’Urssaf et déclaré en DSN de la même manière que les autres cotisations.

Sur le bulletin...

La somme de ces « Autres contributions patronales » est de : 2296,60 × 5,496% (somme des taux des autres cotisations patronales) + 8,57 (forfait social) = 134,79 €.

CGS-CRDS

La contribution sociale généralisée (CSG) est un prélèvement de nature fiscale, destiné au financement de la sécurité sociale (essentiellement les branches maladie et famille).

- Assiette : abattement pour frais professionnels de 1,75% appliqué à la rémunération brute, dans la limite de 4 PMSS ; on y ajoute la part patronale de prévoyance, la part patronale de mutuelle et la part patronale de retraite supplémentaire sans abattement.

- Taux : 9,20% (augmentation de 1,70% au 1er janvier 2018).

- Répartition : Contribution exclusivement salariale.

La CSG est partiellement déductible de l’impôt sur le revenu au taux de 6,80% et non déductible de cet impôt à hauteur de 2,40%.

Sur le bulletin...

Le salarié a une rémunération brute de 2 296,60 €

- L’ assiette se calcule sur les éléments de rémunération Il faut ajouter à ce montant les cotisations patronales de prévoyance (complémentaire santé) et de mutuelle

( 2 296,60 * 98,25%) + 38,24 + 68,90 = 2 363,55 € - la base de la 2nde assiette de la CSG et de la CRDS entièrement non déductibles est identique à la 1ère assiette

La contribution est déductible à hauteur de 6,80 %, soit 160,72 € (soit 2 296,60 € * 6,80%)

Elle est entièrement non déductible au taux de 2,40%

Sur le bulletin...

Le montant non déductible est de 68,54 € car il ilntègre la CRDS entièrement non déductible au taux de 0,50% (soit un taux global entièrement non déductible de 2,90%)

Instituée en 1996, à titre « provisoire », la contribution au remboursement de la dette sociale (CRDS) est affectée à la caisse d’amortissement de la dette sociale (CADES) dont l’une des missions est d’assurer la gestion et l’amortissement du capital et des intérêts de la dette de la sécurité sociale.

- Assiette : identique à l’assiette de la CSG

- Taux : 0,50%

- Répartition : la contribution est à la charge exclusive du salarié.

La CRDS n’est pas déductible du revenu imposable.

Exonérations, écrêtements et allègements de cotisations

Une ligne « exonérations, écrêtements et allégements de cotisations » est créée regroupant, les exonérations patronales mais, à titre de nouveautés, également les cotisations salariales.

Depuis le 1er janvier 2022, les valeurs de ces parts respectives doivent être renseignées

- part salariale : exonération des HS et HS, écrêtement CSG-CRDS lors de versement d’indemnité activité partielle….

- part patronale : total des exonérations et allègements de cotisations et contributions patronales.

Il n’existe plus de ligne spécifique pour la réduction salariale des HS ou HC.

Sur le bulletin...

la part patronale est constituée par la réduction générale des cotisations patronales ou réduction Fillon : 233,11 €.

Les employeurs des salariés qui ont une rémunération annuelle inférieure à 1,6 x smic annuel bénéficient de la réduction générale des cotisations (aussi appelée : réduction « Fillon »).

Dans le cadre du « pacte de responsabilité » cet allègement a été renforcé depuis le 1er janvier 2015.

En 2025 le taux maximum d’allègement est de :

- 31,94 % pour les entreprises moins de 50 salariés (FNAL de 0,10% sur les rémunérations plafonnées).

- 32,34 % pour les entreprises de 50 salariés et plus (FNAL de 0,50% sur le salaire total).

L’allègement est dégressif. Il est à son maximum (31,94 % ou 32,34 %) pour un salarié rémunéré au smic. Il est supprimé lorsque la rémunération annuelle est supérieure ou égale à 1,6 × smic.

En 2025, le taux AT est pris en compte pour une valeur maximale de 0,46 %.

Sur le bulletin...

Pour calculer le taux d’allègement il faut, dans notre cas, appliquer le coefficient suivant (le taux de 0,3194 % correspond à celui d’une entreprise qui cotise au FNAL à 0,10%) :

(0,3194) × [(1,6 × 1 801,84 smic) – 1] = 0,1295

0,6 2296,60 (rémunération brute)

Et ensuite appliquer le résultat de ce coefficient à la rémunération brute : 2296,60 × 0,1295= 312,13 €.

Les cotisations patronales seront donc diminuées de 312,13 €.

Cotisations et contributions sociales facultatives

Le nouveau bloc « Cotisations et contributions sociales facultatives » doit inclure toutes les autres garanties de protection sociale issues des contrats facultatifs. Dans l’exemple présent, l’entreprise n’en dispose pas.

Total des cotisations et contributions

Nous avons :

- le total des cotisations salariales 528,56 €

- le total des cotisations patronales 715,46 €

Montant net social

L’ajout du « montant net social » est obligatoire depuis le 1er Juillet 2023

Défini par l’arrêté du 31 janvier 2023, le montant net social est égal à la différence entre :

- D’une part, la totalité des montants correspondant aux sommes, ainsi qu’aux avantages et accessoires en nature ou en argent associés, dus en contrepartie ou à l’occasion d’un travail, d’une activité ou de l’exercice d’un mandat ou d’une fonction élective, ainsi qu’aux sommes destinées à compenser la perte de revenu d’activité, versées sous quelque forme que ce soit et quelle qu’en soit la dénomination, à l’exception des indemnités prévues à l’article L. 313-1 du code de la sécurité sociale (c’est-à-dire les IJSS) lorsque l’employeur est subrogé de plein droit à l’assuré dans les conditions prévues au R. 323-11 du même code, ainsi que du financement prévu au III de l’article L. 911-7 (NB : c’est-à-dire la part patronale de la mutuelle frais de santé) et du versement mentionné au I de l’article L. 911-7-1 du même code (c’est-à-dire le versement santé aussi appelé chèque santé) ;

- D’autre part, le montant total des cotisations et contributions sociales d’origine légale ou conventionnelle à la charge du salarié.

Nous avons donc un « nouveau brut social » pour aboutir au montant net social. La FAQ du Ministère du travail détaille les éléments servant au calcul

Eléments à inclure dans le brut social

La définition du brut social posée par l’arrêté est très large : « la totalité des montants correspondant aux sommes, ainsi qu’aux avantages et accessoires en nature ou en argent qui y sont associés, dus en contrepartie ou à l’occasion d’un travail, d’une activité ou de l’exercice d’un mandat ou d’une fonction élective, ainsi qu’aux sommes destinées à compenser la perte de revenu d’activité, versées sous quelque forme que ce soit et quelle qu’en soit la dénomination ».

L’ensemble des ressources du salarié est pris en compte, quel que soit leur traitement social ou fiscal. La définition donnée dans l’arrêté est en pratique identique à celle de l’assiette de la CSG, mais comporte moins d’exceptions». Le régime social et fiscal des sommes versées n’a pas d’importance. En pratique, toute somme exonérée de cotisations n’est pas automatiquement exclue du brut social.

La Q/R n°2.11 de la FAQ liste de façon non exhaustive les principaux éléments de rémunération entrant dans le brut social. On y retrouve ainsi par exemple :

- Le montant brut des revenus d’activité (salaire de base, gratifications, primes de toutes natures)

- Les gratifications versées à l’occasion de stages en entreprise (pour leur intégralité y compris la partie en franchise de cotisations)

- Les primes de toutes natures (y compris celles versées en cas d’impatriation ou d’expatriation, ou celles exonérées comme la prime de partage de la valeur)

- La totalité des avantages en nature assujettis, évalués sur une base réelle ou forfaitaire

- La participation des employeurs aux chèques-vacances et au financement des services à la personne (y compris la part exemptée socialement)

- Les montants bruts versés au titre du maintien de salaire, des allocations complémentaires aux indemnités journalières de sécurité sociale, des indemnités complémentaires d’activité partielle

- La rémunération perçue en contrepartie des périodes de congé ou de repos non prises et issues du compte épargne temps

- Le montant brut des heures supplémentaires, complémentaires et JRTT monétisés

- Les avantages de pré-retraite et de cessation anticipée de certains travailleurs salariés (Cats)

- La participation et l’intéressement, uniquement lorsque les sommes sont directement versées par l’employeur au salarié (pour information le montant net social relatif à la participation ou l’intéressement qui ne sont pas versés par l’employeur mais par un organisme externe à l’entreprise sera notifié et déclaré directement par cet organisme)

- Les indemnités de rupture de toutes natures

- Les revenus de remplacement versés directement par l’employeur, à l’exception des IJSS brutes (par exemple les indemnités légales d’activité partielle, les indemnités versées dans le cadre d’un congé de reclassement, les avantage de pré-retraite, les allocations de chômage intempérie, les indemnités de cessation d’activité versées aux salariés exposés à l’amiante, etc.).

Eléments à ignorer du brut social

Certains éléments de rémunération sont en revanche expressément exclus du brut social.

- D’une part, par la définition posée par l’arrêté, c’est le cas pour le montant des IJSS lorsque l’employeur est subrogé dans les droits du salarié, le montant de la part patronale servant au financement des garanties frais de santé (ou mutuelle) et le versement santé (aussi appelé chèque santé).

- D’autre part, par la FAQ elle-même, c’est le cas pour les remboursements de frais professionnels (au réel ou forfaitaires) dans la limite des plafonds d’exonération applicables à chacun d’eux, les avantages en nature exemptés socialement et fiscalement liés aux activités sociales (nourriture, avantages tarifaires, activités sociales et culturelles des CSE), l’intéressement et participation placés sur des plans d’épargne ou encore l’abondement de l’employeur aux plans d’épargne.

A noter : d’autres éléments non expressément listés ni par le Q/R ni par l’arrêté doivent pour autant être exclus du brut social. C’est le cas de la part patronale exonérée de titres-restaurant.

Cotisations à déduire du brut servant au calcul du montant net social

L’arrêté précise qu’il convient de déduire « le montant total des cotisations et contributions sociales d’origine légale ou conventionnelle à la charge du salarié ». Il s’agit de l’ensemble des cotisations et contributions sociales obligatoires d’origine légale ou conventionnelle à la charge du salarié, ainsi que les cotisations salariales à la complémentaire santé (mutuelle) prévues par l’article L. 911-7 CSS ( = ensemble de la cotisation salariale, y compris si une fraction de celle-ci finance des garanties frais de santé optionnelles ou facultatives (ex : couverture famille).)

Une évolution législative récente permet d’intégrer dans les calculs, les contrats collectifs de prévoyance et de retraite supplémentaire : les cotisations salariales sont alors déduites du « brut social » ; la part patronale de ces cotisations n’est pas rajoutée au montant net social.

Enfin, lorsque l’employeur pratique la subrogation, la part des IJSS nettes reversées sur le bulletin doit être rajoutée au montant net social.

Dans l'hypothèse où un salarié bénéficie d'une exonération de cotisations salariales (ex. : apprenti, réduction de cotisations sur heures supplémentaires), les cotisations déductibles du brut social le sont après prise en compte de cette exonération. Autrement dit, on ne déduit du brut social que les cotisations effectivement dues après imputation des exonérations salariales.

Lorsqu’un salarié à temps partiel cotise sur un équivalent temps plein, l’ensemble des cotisations et contributions sociales d’origine légale ou conventionnelle doivent être déduites pour déterminer le montant net social, y inclus celles portant sur la fraction d’assiette reconstituée.

Affichage et déclaration du montant net social

Cet affichage du montant net social (montant négatif ou positif) sur le bulletin de paie est applicable pour tout individu, y compris par exemple les expatriés hors de France ou encore pour les agents de la fonction publique quel que soit leur statut. A terme, ces informations seront mentionnées sur le portail www.mesdroitsociaux.gouv.fr. La déclaration via la DSN sera obligatoire à partir du 1er janvier 2024.

Sur le bulletin …

On considère que tous les salariés en bénéficient : cadres et non cadres

Il est égal à 1 768,04 € (soit 2 296,60 – 528,56 + 38,24)

Net à payer avant impôt sur le revenu

Le salaire net payé correspond au salaire avant que n’intervienne le Prélèvement à la source.

L’arrêté du 25 février 2016 modifié, obligeait les employeurs à utiliser une taille de police spécifique pour la rubrique « net à payer avant impôt sur le revenu » (1,5 fois plus grande que la taille de caractère utilisée pour les autres lignes du bulletin de salaire).

Depuis le 1er janvier 2022, l’employeur doit faire apparaitre cette rubrique « d’une manière qui en facilite la lisibilité par rapport aux autres lignes » sans contrainte de taille de caractères.

Cette rubrique indique la somme qui aurait été perçue par le salarié sans cette retenue à la source de l’impôt sur le revenu.

Sur le bulletin...

C’est la somme de 1 768,04 € avant le prélèvement du PAS.

Dont évolution de la rémunération liée à la suppression des cotisations chômage et maladie

Les parts salariales des cotisations maladie et chômage ont été supprimées en deux temps en 2018 (au 1er janvier, puis au 1er octobre). Dans le même temps, la CSG a été augmentée de 1,70%.

Cette sous‐rubrique permet au salarié d'être informé du gain de salaire engendré par cette suppression.

Depuis la publication de l’arrêté du 9 mai 2018, il s’agit d’une mention obligatoire du bulletin de paie.

Sur le bulletin...

Ici le calcul est égal à : 72,34 € (diminution des cotisations) - (33,99 € + 6,19 (augmentation de la CSG)) = 32,16 €

Zone de compteurs individuels

Il est possible (mais pas obligatoire) d’indiquer dans cette zone différents compteurs.

Comme les congés payés (ceux en cours d’acquisition et le solde de ceux à prendre), les JRTT,…

Impôt sur le revenu prélevé

Deux nouvelles rubriques apparaissent.

Leur objectif est de permettre au salarié une meilleure compréhension de sa déclaration de revenus, notamment lorsqu’il a des heures supplémentaires ou complémentaires.

La rémunération nette fiscale (ou net fiscal) est celle soumise à l’impôt sur le revenu. A la fin de l’année, son montant cumulé est notifié à l’administration fiscale via la déclaration des revenus des contribuables.

Ce net fiscal est égal à la rémunération brute imposable – les cotisations fiscalement déductibles + la part patronale de la mutuelle.

Jusqu'ici facultative (même si en pratique, elle était déjà le plus souvent portée sur le bulletin de paie), la mention du « montant net imposable » devient obligatoire. L'arrêté indique ce qu'elle recouvre.

La valeur associée à cette mention correspond au montant de la rémunération brute du salarié (C. trav. art. R 3243-1, 7°) duquel sont déduits :

- les sommes payées et avantages en argent ou en nature mentionnés à l'article 83 du CGI (soit l'ensemble des cotisations et contributions déductibles) ;

- la CSG déductible (art. 154 quinquies du CGI)

- le rajout de la part imposable de mutuelle entrant dans le champ des articles L 911-1 et L 911-2 du CSS.

Au 1er janvier 2022, deviennent des mentions obligatoires du bulletin de paie :

- la valeur du net imposable du mois de paie

- la valeur cumulée depuis le 1er janvier N

Lorsque le salarié effectue des HS ou HC, ce montant net imposable est différent de la rémunération nette fiscale (RNF) qui est déclarée en DSN ; en effet, dans ce cas, la RNF intègre les HS ou HC exonérés.

Sur le bulletin...

[(2 296,60 € (rémunération) + 68,90 € (part patronale de la mutuelle) – 460,01 € (cotisations déductibles) = 1 905,48 €

En cumul, nous avons le même montant car nous sommes sur le 1er mois de l’année.

Les valeurs associées à la mention « Cumul annuel » correspondent à la somme des valeurs figurant sur les bulletins de paie déjà émis par l'employeur au titre des périodes comprises entre le 1er janvier et le 31 décembre de l'année à laquelle ils se rapportent.

Depuis le 1er janvier 2019, c’est une mention obligatoire du bulletin de paie ; l'employeur prélève l’impôt dû via un taux de prélèvement envoyé par l'administration fiscale.

Plusieurs lignes apparaissent sur le bulletin :

- le net à payer avant impôt sur le revenu

- la base, le taux appliqué ainsi que le montant prélevé de l'impôt sur le revenu

- le net payé

Obligation patronale : reverser le "montant de l'impôt sur le revenu" à l'administration fiscale tous les M+1 (ou M+3 pour les TPE qui en font la demande).

Le montant du PAS est calculé à l’aide du taux personnalisé.

Le taux : il est, en principe, communiqué à l’employeur via un fichier CRM transmis par la DGFIP. Pour le contribuable, il y a trois modalités de taux possibles : le taux personnalisé (utilisé dans l'exemple proposé), le taux individualisé et le taux neutre. Pour tout nouveau salarié, inconnu de l'administration fiscale, décrochant un premier emploi, l’employeur appliquera par défaut le barème des taux neutres. Enfin, il est possible de demander la modification de son taux à tout moment sur le site impots.gouv.fr.

Depuis le 1er janvier 2022, l’employeur n’est pas tenu de préciser l’origine du taux.

La base : elle constitue l’assiette sur laquelle est prélevée l’impôt sur le revenu ; c’est la rémunération nette fiscale. Elle correspond :

Au salaire brut

le total des cotisations payées par le salarié

+ la CSG/CRDS non déductible à 2,40%

+ la part patronale de mutuelle

Sur le bulletin...

La rémunération nette fiscale soumise à PAS = 1 905,48 €

Le taux personnalisé est de 4%

Le montant prélevé = 1 905,48 € * 2,90% = 55,26€ (barème PAS en vigueur en 2024)

A compter du 1er janvier 2022, le cumul annuel des PAS précomptés sur le bulletin devient également une mention obligatoire du bulletin de paie (mention des cumuls de janvier N à décembre N) (arrêté du 23 déc. 2021 modifiant l’arrêté du 25 février 2016 fixant les libellés, l’ordre et le regroupement des informations figurant sur le bulletin de paie mentionnées à l’art. R. 3243-2 c. trav. JO du 30).

Les valeurs qui y sont associées correspondent à la retenue à la source mentionnée à l'article R 3243-1, 9° du Code du travail, soit l'assiette, le taux et le montant du prélèvement à la source du mois considéré.

A compter du 1er janvier 2022, il convient de rajouter le montant cumulé du prélèvement effectué.

Sur le bulletin...

La rémunération nette fiscale soumise à PAS = 1 905,48 €

Le taux personnalisé est de 2,90%

Le montant prélevé = 1 905,48 € * 2,90% = 55,26 €

La valeur cumulée = 55,26 €

Revenus en euros

C’est une zone de cumuls.

Il s’agit ici du montant total versé par l’employeur : rémunération brute + les cotisations et contributions patronales - les allègements.

Sur le bulletin...

2296,60 € (rémunération) + 1 121,76 €* (cotisations et contributions patronales) – 312,13 €* (allègement) = 3 012,06 €

* La réduction du taux patronal maladie (137,80 €) et du taux d’allocations familiales (41,34 €) est déjà déduite du montant des contributions patronales c’est pourquoi elle n’est pas, dans ce calcul, prise en compte dans le total des allègements de cotisations.

Inclut, en plus des exonérations de cotisations employeur, le gain réalisé par application du taux réduit d’allocation familiale si le salaire en a bénéficié et le gain réalisé par application du taux réduit de la cotisation maladie si le salarié en a bénéficié :

C’est une mention obligatoire du bulletin de paie.

Sur le bulletin...

312,13 € (réduction générale de cotisations) + 41,34 (réduction du taux d’allocation familiale) + 137,80 € (réduction maladie) soit 491,27 €

La rémunération nette fiscale (ou net fiscal) est celle soumise à l’impôt sur le revenu. A la fin de l’année, son montant cumulé est notifié à l’administration fiscale via la déclaration des revenus des contribuables.

Ce net fiscal est égal à la rémunération brute imposable – les cotisations fiscalement déductibles + la part patronale de la mutuelle.

Jusqu'ici facultative (même si en pratique, elle était déjà le plus souvent portée sur le bulletin de paie), la mention du « montant net imposable » devient obligatoire. L'arrêté indique ce qu'elle recouvre.

La valeur associée à cette mention correspond au montant de la rémunération brute du salarié (C. trav. art. R 3243-1, 7°) duquel sont déduits :

- les sommes payées et avantages en argent ou en nature mentionnés à l'article 83 du CGI (soit l'ensemble des cotisations et contributions déductibles) ;

- la CSG déductible (art. 154 quinquies du CGI) ;

- le rajout de la part imposable de mutuelle entrant dans le champ des articles L 911-1 et L 911-2 du CSS.

Au 1er janvier 2022, deviennent des mentions obligatoires du bulletin de paie :

- la valeur du net imposable du mois de paie ;

- la valeur cumulée depuis le 1er janvier N.

Lorsque le salarié effectue des HS ou HC, ce montant net imposable est différent de la rémunération nette fiscale (RNF) qui est déclarée en DSN ; en effet, dans ce cas, la RNF intègre les HS ou HC exonérées.

Sur le bulletin...

le montant est de 1 905,48 €

En cumul, nous avons le même montant car nous sommes sur le 1er mois de l’année.

Les valeurs associées à la mention « Cumul annuel » correspondent à la somme des valeurs figurant sur les bulletins de paie déjà émis par l'employeur au titre des périodes comprises entre le 1er janvier et le 31 décembre de l'année à laquelle ils se rapportent.

A compter du 1er janvier 2022, lorsque des heures supplémentaires ou complémentaires (CSS art. L 241-17, I et III) exonérées d’impôt ont été effectuées dans le mois, une ligne « Montant net des heures compl./suppl. exonérées » est insérée dans le bloc fiscal.

Le montant à y indiquer correspond à la valeur brute des HS et HC mentionnés aux I et III de l'article L 241-17 du CSS réduit CSG déductible à 6,80% (mentionnée à l'article 154 quinquies du CGI) (arrêté du 23 déc. 2022, art. 1er).

Les éléments de rémunération mentionnés aux I et III de l'article L 241-17 du CSS sont ceux correspondant aux heures complémentaires ou supplémentaires ouvrant droit à réduction de cotisations salariales d'assurance vieillesse qui sont aussi ceux ouvrant droit à une exonération d'impôt sur le revenu dans la limite de 5 000 € net par an et par salarié en application de l'article 81 quater du CGI.

Concernant les apprentis, leur rémunération étant exonérée de CSG/CRDS, le montant mentionné sur cette ligne sera le montant brut des HS/HC exonérées.

Impôt sur le revenu

Deux nouvelles rubriques apparaissent Leur objectif est de permettre au salarié une meilleure compréhension de sa déclaration de revenus, notamment lorsqu’il a des heures supplémentaires ou complémentaires

La rémunération nette fiscale (ou net fiscal) est celle soumise à l’impôt sur le revenu. A la fin de l’année, son montant cumulé est notifié à l’administration fiscale via la déclaration des revenus des contribuables.

Ce net fiscal est égal à la rémunération brute imposable – les cotisations fiscalement déductibles + la part patronale de la mutuelle.

Jusqu'ici facultative (même si en pratique, elle était déjà le plus souvent portée sur le bulletin de paie), la mention du « montant net imposable » devient obligatoire. La valeur associée à cette mention correspond au montant de la rémunération brute du salarié (C. trav. art. R 3243-1, 7°) duquel sont déduits :

- les sommes payées et avantages en argent ou en nature mentionnés à l'article 83 du CGI (soit l'ensemble des cotisations et contributions déductibles) ;

- la CSG déductible (art. 154 quinquies du CGI) ;

- le rajout de la part imposable de mutuelle entrant dans le champ des articles L 911-1 et L 911-2 du CSS.

Au 1er janvier 2022, deviennent des mentions obligatoires du bulletin de paie :

- la valeur du net imposable du mois de paie ;

- la valeur cumulée annuelle.

Lorsque le salarié effectue des HS ou HC, ce montant net imposable est différent de la rémunération nette fiscale (RNF) déclarée en DSN ; en effet, dans ce cas, la RNF intègre les HS ou HC exonérées.

Sur le bulletin...

[(2 296,60 € (rémunération) + 68,90 € (part patronale de la mutuelle) – 460,01 € (cotisations déductibles) = 1 905,48 €

En cumul annuel, nous avons le même montant car nous sommes sur le 1er mois de l’année.

Les valeurs associées à la mention « Cumul annuel » correspondent à la somme des valeurs figurant sur les bulletins de paie déjà émis par l'employeur au titre des périodes comprises entre le 1er janvier et le 31 décembre de l'année à laquelle ils se rapportent.

Les valeurs qui y sont associées correspondent à la retenue à la source mentionnée à l'article R 3243-1, 9° du Code du travail, soit l'assiette, le taux et le montant du prélèvement à la source du mois considéré.

A compter du 1er janvier 2022, il convient de rajouter le montant cumulé du prélèvement effectué.

Sur le bulletin...

La rémunération nette fiscale soumise à PAS = 1 905,48 €

Le taux personnalisé est de 4%

Le montant prélevé = 1 905,48 € * 4% = 76,22 €

La valeur annuelle cumulée = 76,22 €

Net à payer en euros

Le "Net à payer" est le salaire réellement reçu par le salarié. Il est calculé à partir de la rémunération brute, moins les cotisations salariales et le prélèvement à la source, moins les "autres retenues", plus les indemnités non soumises. La somme peut être versée par l’employeur par virement, chèque ou espèces.

C’est une mention obligatoire du bulletin de paie.

Depuis le 1er janvier 2022, la rubrique « Net à payer » est rebaptisée « Net à payer au salarié ».

Sur le bulletin...

Ici le calcul le montant est de 1 712,78 €

Commentaires

Possibilité de laisser des commentaires personnalisables à chaque salarié.

Bulletin cadre expliqué par les experts ADP

|

BULLETIN DE PAIE

- N° de salarié

- : 00000000

- Période d’emploi Du

- : 01 JANVIER 2025

- Au

- : 31 JANVIER 2025

- Date de paiement :

- : 31 JANVIER 2025

- N° de sécurité sociale :

- : 0000000000 00

N° Siret : XXXXXXXXXXXXXXX N° APE : 0000A

Convention collective : Métallurgie Ingénieurs et cadres

|

|

Emploi :

Ingénieur

Classification :

P III Rep. A

Coefficient :

135

Catégorie :

Cadre

|

Minimum Coeff :

54844,16 €

|

Forfait :

218 Jrs

|

| DESIGNATION | BASE | PART EMPLOYE | EMPLOYEUR | Informations journalières | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| TAUX | MONTANT | MONTANT | Du 01 au 31/12/2024 | |||||||||

| Jours | Trav. | Incident | ||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

||||||||||

|

|

|

||||||||||

|

|

|||||||||||

Pour davantage d’informations, voir la rubrique dédiée au bulletin de paie sur www.service-public.fr.

Informations établissement

Employeur

Doivent figurer sur le bulletin de paie le nom et l’adresse de l’employeur ainsi que, le cas échéant, la désignation de l’établissement dont dépend le salarié.

Date de paiement, périodes et identifiants salariés

Remarque : en l’absence d’identification, le nom de naissance, le premier prénom dans l’ordre de l’état civil, la date et le lieu de naissance sont nécessaires dans les relations avec la Sécurité sociale. Ce numéro de Sécurité sociale ne figure pas obligatoirement sur le bulletin de paie.

Informations administratives

Texte législatif auquel se réfère l’entreprise. Chaque secteur d’activité possède une convention collective. Les conventions collectives viennent en ajout au code du travail.

Exemples :

congés (supplémentaires pour ancienneté, congés pour événements familiaux...),

grille des salaires minima, classification des emplois...

La convention collective applicable est : Métallurgie Ingénieurs et Cadres

Adresse du salarié

Nom, prénom et adresse du salarié.

Le bulletin de paie peut être remis au salarié en main propre. Il peut être envoyé à son domicile.

Il peut aussi être remis sous format électronique sous réserve de l’accord du salarié et de la

garantie d’intégrité des données.

À compter du 1er janvier 2017, l’employeur pourra d’office remettre aux salariés un bulletin de paie sous forme électronique. Les salariés disposeront cependant d’un droit d’opposition.

Informations professionnelles 1

Remarque

La classification et le coefficient du salarié déterminent sa qualification professionnelle. À cette dernière correspond une définition ou une description des tâches qui peuvent lui être demandées.

Ce sont des mentions qui doivent obligatoirement figurer sur le bulletin de paie.

Informations professionnelles 2

Informations professionnelles 3

Informations journalières

Détail des jours travaillés ou non sur le mois avec la codification des absences.

Afin de faciliter les opérations de paie, le recueil est décalé. La paie du mois de janvier prend en compte les informations du mois de décembre.

Éléments du brut

Le salaire de base, la prime d’ancienneté, les heures supplémentaires et complémentaires (pour les temps partiels), les avantages en nature (logement, voiture, repas...), les primes et indemnités (par exemple : primes dimanche, nuit, jour férié, primes exceptionnelles...), les primes annuelles (13e mois, primes d’objectif, bonus...), les retenues pour absences (par exemple : maladie, congés...) et leurs éventuelles indemnisations (les congés payés), la déduction des IJSS en cas de maintien du salaire pour maladie, maternité et accident du travail...

Les cotisations sociales

Un arrêté du 31 janvier 2023, publié le 7 février 2023, instaure une nouvelle présentation du bulletin de paie via l’intégration d’une nouvelle ligne : le montant net social. En outre, il fixe les libellés, l'ordre et le regroupement des informations obligatoires ou facultatives.

L’entrée en vigueur de ce nouveau modèle de bulletin de paie se fera en 2 étapes :

- Une période de transition/adaptation allant du 1er juillet 2023 au 31 décembre 2024 : pendant cette période, un modèle de bulletin transitoire, ajustement du modèle actuellement applicable sera utilisé par dérogation jusqu’au 31 décembre 2024 (Arrêté du 31 janvier 2023, JO du 7 février 2023, art 2). Il prévoit :

- l’affichage obligatoire de la rubrique du « montant net social » au 1er juillet 2023 sur le bulletin de paie et son déclaratif dans la DSN à compter de janvier 2024

- la possibilité d’anticiper la suppression des lignes « dont évolution de la rémunération liée à la suppression des cotisations salariales chômage et maladie » et « Allègement de cotisations employeur », cette suppression n’étant officiellement attendue qu’à compter du 1er janvier 2025

- la possibilité de maintenir la mention du taux personnalisé/non personnalisé pour l’application du PAS. Ce n’est en revanche plus obligatoire

Santé

Dans la nouvelle configuration du bulletin de paie, la cotisation de retraite supplémentaire est dorénavant portée dans le Bloc « cotisations sociales facultatives » ; le pavé « Santé » devra contenir uniquement le financement :

- De la sécurité sociale maladie maternité invalidité décès

- et la mutuelle frais de santé y compris la partie de cette complémentaire santé se rapportant aux garanties dites optionnelles ou facultatives (ex : couverture famille)

- ainsi que la prévoyance complémentaire

La cotisation « Maladie, maternité, invalidité, décès » sert au financement :

- des prestations en espèces versées par la caisse d’assurance maladie en cas d’incapacité de travail : les indemnités journalières ;

- des prestations en nature : les remboursements des frais de santé (médicaments, médecin, hospitalisation…).

Assiette : salaire brut soumis à cotisations.

La cotisation salariale a été supprimée au 1er janvier 2018 ; seuls les départements 67, 68 et 57 font apparaître la cotisation salariale d'assurance maladie (1,50%) et son montant.

- le taux applicable en Alsace Moselle est de 1,30%

Taux patronal : 13%. Depuis le 1er janvier 2019, le taux est réduit à 7% pour les rémunérations inférieures ou égales à 2,5 SMIC.

| Depuis le 1er janvier 2019 | Assiette | Taux salarial | Taux patronal |

|---|---|---|---|

| Sécurité sociale - Maladie Maternité Invalidité Décès | Salaire total | - | 7% pour les rémunérations ≤ 2,5 SMIC |

| 13% pour les rémunérations > 2,5 SMIC |

Sur le bulletin...

Le salaire est supérieur à 2,5 SMIC ; le taux reste à 13%

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Sécurité sociale - Maladie Maternité Invalidité Décès | 6 954,27 | 13,00% | 904,06 | ||

Ces cotisations « prévoyance » sont obligatoires pour tous les salariés. Pour les cadres, la cotisation prévoyance cadre décès est obligatoire au taux de 1,50% sur la tranche A. Lorsqu’elles existent, elles servent à financer les prestations en espèces (allocations, indemnités journalières…) versées par un organisme tiers (institutions de prévoyance, sociétés d’assurance…) en complément de la prise en charge de la caisse d’assurance maladie.

| Assiette | |||

|---|---|---|---|

| Taux salarial | Taux patronal | ||

| Complémentaire Incapacité Invalidité Décès TA et TB | Elle est fixée par le contrat de prévoyance (souvent en référence au «brut sécurité sociale»). Cette assiette peut être aussi décomposée en tranches (TA, TB, TC) | ▪ Les taux sont fonction des différentes garanties prises en charge et du niveau des prestations |

|

Les cotisations patronales sont soumises à la CSG-CRDS au taux de 9,70% ainsi que, pour les entreprises de 11 salariés et plus, au forfait social au taux de 8%.

Sur le bulletin...

On considère que tous les salariés en bénéficient : cadres et non cadres.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| complémentaire Incapacité Invalidité décès Tr A | 3 925 | 0,50% | 19,63 | 1,50% | 58,88 |

| complémentaire Incapacité Invalidité décès Tr B | 3 029,27 | 0,70% | 21,20 | 1,60% | 48,47 |

Depuis le 1er janvier 2016, la mise en place d’une mutuelle entreprise est obligatoire ; des dérogations existent pour certains salariés (loi de sécurisation de l’emploi n° 2013-504 du 14 juin 2013).

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Complémentaire Santé | Voir le contrat | Au maximum = 50% | Au minimum 50% |

| Taux et répartition : librement fixés par l’entreprise en fonction des prestations visées. Il existe cependant un « panier de soins » minimal au-dessous duquel l’entreprise ne peut pas descendre. La prise en charge, par l’employeur, de cette cotisation ne peut pas être inférieure à 50%. |

|||

Depuis le 1er janvier 2013 la cotisation patronale entre dans le net fiscal du salarié. Cette cotisation patronale est aussi soumise à la CSG-CRDS au taux de 9,70% et, au forfait social au taux de 8%.

Sur le bulletin...Les cotisations sont calculées sur une assiette de : 6 954,27 € répartis en Tr. A et Tr. B

La cotisation salariale est de (3 925 € *1,022%) +(3 029,27 € * 0,12%) = 43,75 €

La cotisation patronale est de (3 925 € *1,90%) +(3 029,27 € * 2 %) = 135,17 €

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| complémentaire santé Tr. A | 3 925 | 1,022% | 40,11 | 1,90% | 74,58 |

| complémentaire santé Tr. B | 3 029,27 | 0,12% | 3,64 | 2% | 60,59 |

Accidents de travail – Maladies professionnelles

Cette cotisation couvre les risques accidents du travail, accidents du trajet et maladies professionnelles.

- Assiette : la rémunération brute soumise à cotisations.

- Taux : il est fixé et notifié à chaque établissement selon différents critères (effectif, risques propre à l’établissement...) par la Caisse d’assurance retraite et de la santé au travail (CARSAT).

- Répartition : la cotisation est uniquement patronale.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Accident du travail – Maladies professionnelles | 6 954,27 | 3,00% | 208,63 | ||

Retraite

Sous ce libellé figurent les cotisations versées à la CNAV (elles servent à financer la pension vieillesse de base) et

les cotisations versées aux caisses de retraite complémentaire AGIRC-ARRCO.

Les modèles cadre et non cadre fusionnent en un modèle unique avec des taux de cotisations identiques. Seule la cotisation due à l'APEC permet de distinguer le salarié cadre du salarié non cadre.

Sur le bulletin de paie se déclenchent 2 rubriques de cotisations :

1. Sécurité sociale plafonnée :

- Assiette de calcul : la rémunération brute limitée au plafond de la sécurité sociale (3 864 € en 2024)

(3 925 € en 2025)

- Taux : 15,45%.

- Répartition : 6,90% pour le salarié et 8,55% pour l’employeur.

2. Sécurité sociale déplafonnée :

- Assiette de calcul : la rémunération brute totale soumise à cotisations (le brut « sécurité sociale »).

- Taux : 2,30%.

- Répartition : 0,40% pour le salarié et 1,90% pour l’employeur.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Sécurité sociale plafonnée | 3 925 | 6,90% | 270,83 | 8,55% | 335,59 |

| Sécurité sociale déplafonnée | 6 954,27 | 0,40% | 27,82 | 1,90% | 132,13 |

En plus des cotisations versées au régime général, les salariés et les employeurs cotisent obligatoirement à un organisme de retraite complémentaire.

Au 1er janvier 2019, l’AGIRC fusionne avec l’ARRCO. La création de ce régime unique de retraite complémentaire AGIRC/ARRCO s'accompagne :- de la conversion des points ARRCO et AGIRC en points AGIRC-ARRCO (un seul compte de points)

- d’une nouvelle répartition des cotisations : T1 et T2 pour les cadres et les non cadres. Le nouveau régime instaure une assiette de cotisations comportant 2 tranches de salaire. Les anciennes tranches (A, B et C pour les cadres et 1 et 2 pour les non-cadres) sont réunies dans cette nouvelle répartition. Sur chaque tranche de salaire s’applique un taux de cotisation, réparti entre employeur et salarié. Certaines dispositions conventionnelles majorent ces taux et/ou prévoient une répartition plus favorable pour les salariés.

- d'une augmentation des cotisations retraite (Le taux d'appel passe de 125% à 127%)

- 7,87% (appelé à 6,20% x 127%) pour la Tranche 1 : rémunération brute limitée au PMSS (3 925€/mois en 2025)

- 21,59% (appelé à 17% x 127%) pour la Tranche 2 : entre 1 et 8 PMSS

- de la création de 2 nouvelles cotisations :

- la contribution d'équilibre général (CEG) en remplacement des cotisations GMP et AGFF

- a contribution d'équilibre technique (CET) pour les salaires supérieurs au PMSS

Sur le bulletin clarifié la rubrique « Complémentaire tranche 1 » ou « Complémentaire tranche 2 » réunit deux cotisations : les cotisations à la retraite complémentaire et les cotisations CEG.

Les cotisations « retraite » se calculent sur le taux effectif dit taux appelé. Il correspond au taux contractuel (ou taux de calcul des points) majoré. Définie par les partenaires sociaux, cette majoration ne génère aucun point supplémentaire pour le salarié ; elle contribue à l’équilibre du régime. Depuis le 1er janvier 2019, les taux sont appelés à 127%.

Au titre de la tranche 1

Les taux contractuels, permettant l’acquisition véritable des points retraite, sont de :

- pour le salarié : 2,48% (appelé à 2,48 x 127% = 3,15%).

- pour l’employeur : 3,72% (appelé à 3,72 x 127% = 4,72%).

- Taux effectif ou taux appelé : 7,87%.

- Répartition : 3,15% pour le salarié et 4,72% pour l’employeur.

Au titre de la tranche 2

- pour le salarié : 6,80% (appelé à 6,80 x 127% = 38,64%).

- pour l’employeur : 10,20% (appelé à 10,20x 127% = 12,95%).

- Taux effectif ou taux appelé : 21,59%.

- Répartition : 8,64% pour le salarié et 12,95% pour l’employeur.

Certains périodes donnent lieu à l’attribution gratuite de points : c’est le cas des périodes de maladie, maternité ou accident supérieures à 2 mois, de préretraite FNE, activité partielle, détention provisoire ou de rappel sous les drapeaux.

Complémentaire Tranche 1 et Tranche 2

L’assiette

Les cotisations de retraite complémentaire sont calculées sur les éléments de rémunération entrant dans l’assiette des cotisations de Sécurité sociale.

- La répartition des cotisations est de 60% à la charge de l'employeur et 40% à la charge du salarié.

Les employeurs peuvent appliquer une répartition plus favorable aux salariés. Les taux supérieurs de calcul des points adoptés par l’entreprise en application d’engagements antérieurs demeurent, sauf versement par l’entreprise d’une contribution de maintien de droits ou d’une indemnité de démission. - Pour assurer l'équilibre à long terme des régimes de retraite, les partenaires sociaux ont conclu des accords qui définissent les taux obligatoires pour la retraite complémentaire. Pour un salaire brut supérieur à 3 925€ par mois, la cotisation CET s'active dès le 1er euro. La part salariale augmente de 0,14% et la part patronale de 0,21%.

Les taux de cotisations sont les suivants :

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Complémentaire Tr. 1 | 1 PMSS | 3,15% | 4,72% |

| Complémentaire Tr. 2 | 2 à 8 PMSS | 8,64% | 12,95% |

Elle a une double vocation :

- Compenser les charges financières résultant des départs à la retraite avant l’âge légal (plus précisément entre 62 et 67 ans). Ainsi, la CEG se substitue à l’AGFF (Association pour la Gestion du Fond de Financement).

- Honorer les engagements retraite des personnes ayant cotisé à la GMP ; La CEG permet de maintenir les droits de ces salariés.

L’assiette : identique à la retraite complémentaire

Les taux de cotisations s’établissent à :

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| CEG (contribution d’équilibre général) Tr. 1 | 1 PMSS | 0,86% | 1,29% |

| CEG (contribution d’équilibre général) Tr. 2 | 2 à 8 PMSS | 1,08% | 1,62% |

Sur le bulletin...

- la Complémentaire Tranche 1 : regroupe la cotisation de retraite complémentaire et la CEG sur la tranche 1

- taux global salarial de 4,01% (3,15% + 0,86%)

- au taux global patronal de 6,01% (4,72% + 1,29%)

- la Complémentaire Tranche 2 : regroupe la cotisation de retraite complémentaire et la CEG sur la tranche 2

- taux global salarial de 4,01% (8,64% + 1,08%)

- au taux global patronal de 6,01% (12,95% + 1,62%)

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Complémentaire Tranche 1 | 3 925 | 4,01% | 157,39 | 6,010% | 235,89 |

| Complémentaire Tranche 2 | 3 029,27 | 9,72% | 294,45 | 14,57% | 441,36 |

À noter : pour les salariés qui ont une rémunération supérieure au plafond de la Sécurité sociale, une rubrique « complémentaire tranche 2 » se calcule à partir de la fraction de rémunération comprise entre le plafond (3 925 €) et huit fois le plafond (31 400 €).

Sur cette rubrique les taux sont de 9,72% pour le salarié et 14,75% pour l’employeur.

Compte tenu de sa rémunération, ce salarié cotise en tranche 1 et en tranche 2.

Elle remplace l’ancienne CET (contribution exceptionnelle et temporaire), à la seule différence que l’ancienne CET ne touchait que les salariés cadre.

Cette contribution s’applique aux salariés dont le salaire est supérieur au plafond annuel de la Sécurité sociale.

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| CET (contribution d’équilibre technique) | 8 PMSS | 0,14% | 0,21% |

Sur le bulletin...

Le salaire est de 6 954,27 € > PMSS (3 925 €) ; la cotisation CET est due

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| CET | 6 954,27 | 0,14% | 9,74 | 0,21% | 14,60 |

Famille

Cette cotisation patronale sert à financer le régime de prestations familiales (les allocations familiales) auquel a droit toute personne résidant en France ayant à sa charge un ou plusieurs enfants. Ces prestations concernent la naissance, l’adoption, l’assistance maternelle, la garde, la rentrée scolaire, le logement, le soutien familial et le RSA.

- Répartition : c’est une cotisation uniquement patronale.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Taux : en fonction du niveau de la rémunération

| Assiette | Taux salarial | Taux patronal | |

|---|---|---|---|

| Famille | Salaire total | 3,45% (rémunérations ≤ 3,5 SMIC) | |

| 5,25% (rémunérations > 3,5 SMIC) |

Sur le bulletin…

Le taux de la cotisation est de 5,25% car la rémunération du salarié est supérieure à 3,5 SMIC (6 306,44 €)

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Famille | 6 954,27 | 5,25% | 365,10 | ||

Autres charges dues par l’employeur

Dans le cadre du bulletin clarifié la rubrique « Autres charges dues par l’employeur » agrège les contributions dues uniquement par l’employeur.

Nous retrouvons dans cette rubrique :

Les entreprises comptant 11 salariés et plus dans une « zone transport » (les zones transports

sont surtout situées en zone urbaine) sont redevables du versement transport.

Source de financement des transports en commun, le taux de cette cotisation patronale varie

d’une commune à l’autre.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »)

des salariés qui travaillent dans la zone transport.

- Taux : le taux applicable dans la zone transport (2,95% dans notre exemple).

Cette contribution sert à financer l’aide au logement.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,10% pour les entreprises de moins de 50 salariés, 0,50% pour les entreprises de 50 salariés et plus (0,50% dans notre exemple).

Cette contribution patronale sert à financer l’autonomie des personnes âgées et des personnes handicapées. Elle est la contrepartie « employeur » de la journée de solidarité.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,30%.

Depuis le 1er janvier 2012, pour les employeurs de 11 salariés et plus, les cotisations

patronales à la prévoyance sont soumises au forfait social en lieu et place de la taxe

prévoyance.

- Assiette : les cotisations patronales de prévoyance.

- Taux : le taux du forfait social est en principe de 20% mais, par exception, lorsqu’il est

calculé sur les cotisations patronales de prévoyance le taux du forfait social est de 8%.

Sur le bulletin...

le forfait social sera donc égal à : (74,58 + 60,59 + 58,88 + 48,47+ 99,93 + 90,88) × 8% = 34,76 € (le total des cotisations complémentaires santé).

La loi du 5 mars 2014 relative à la formation professionnelle a mis en place à compter du 1er janvier 2015 une nouvelle contribution patronale destinée à financer les organisations syndicales.

- Assiette : la rémunération brute totale soumise à cotisations.

- Taux : 0,016%

Encore parfois appelée « 1% logement ».

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Taux : 0,45%.

Elle est exigible aux employeurs de plus de 50 salariés.

L’employeur peut s’acquitter de cette taxe en effectuant divers investissements (prêts aux salariés, versement à des comités interprofessionnels du logement...).

Créée en 1925, cette contribution patronale finance les organismes de formation et assure le développement de l’enseignement technologique, professionnel et de l’apprentissage.

- Assiette : la rémunération brute totale soumise à cotisations

- Taux : 0,68 % (sauf pour les entreprises du Haut-Rhin, Bas-Rhin et de la Moselle pour lesquels des taux spécifiques s’appliquent.

Par ailleurs, les employeurs de 250 salariés et plus sont redevables de la contribution supplémentaire à l’apprentissage s’ils n’atteignent pas le seuil de 5% d’alternants sur l’année.

Depuis le 1er janvier 2019, cette taxe est découpée en deux parts :

- la part principale égale à 87% de la taxe : soit un 0,59% destinée au financement de l’apprentissage ; la part principale devient une cotisation mensuelle et sera recouvrée par l’urssaf ; elle perd son statut de provision et est déclarée en DSN. Il en est de même pour les établissements situés dans les départements de la Moselle, du Haut-Rhin et du Bas-Rhin dont la totalité de la taxe (0.44%) est à calculer et à déclarer mensuellement.

- le solde égal à 13% de la taxe ; soit 0,09% destinés à des dépenses libératoires effectuées par l’employeur ; exigible en avril N+1, elle est déclarée annuellement dans la DSN ; en Alsace Moselle, il n’y a pas de solde puisque la totalité de la Taxe d’Apprentissage (0.44%) relève du régime principal.

Tout employeur a l’obligation de participer au financement de la formation professionnelle continue des salariés. La loi du 5 mars 2014 a revu le financement de la formation professionnelle

; ce n’est plus une taxe parafiscale mais une cotisation sociale recouvrée par l’urssaf ou la MSA.

- Assiette : la rémunération brute totale soumise à cotisations (le « brut Sécurité sociale »).

- Le taux est différent en fonction de l’effectif de l’entreprise :

- Taux de 0,55% pour les employeurs de moins de 11 salariés

- Taux de 1% pour les employeurs d’au moins 11 salariés

Ces 1% se répartissent pour une entreprise de plus de 300 salariés de la manière suivante : 0,20 % (CIF) + 0,20 % (CPF) + 0,20 % (FPSPP) + 0,40 % (professionnalisation).

Les sommes sont versées à l’OPCO (organisme paritaire collecteur agréé) en fonction du secteur d’activité de l’entreprise.

A compter du 1er janvier 2022, cette contribution sera recouvrée par l’Urssaf et déclaré en DSN de la même manière que les autres cotisations.

La somme de ces « Autres contributions patronales » est de : 6 954,27x 5,896% (somme des taux des autres cotisations patronales) + 34,66 (forfait social) = 444,69 €.

| Assiette | Cotisations salariales | Cotisations patronales | |||

|---|---|---|---|---|---|

| Taux | Montant | Taux | Montant | ||

| Autres contributions patronales | 444,69 | ||||

CSG-CRDS

La contribution sociale généralisée (CSG) est un prélèvement de nature fiscale, destiné au financement de la sécurité sociale (essentiellement les branches maladie et famille).

- Assiette : abattement pour frais professionnels de 1,75% appliqué à la rémunération brute, dans la limite de 4 PMSS ; on y ajoute la part patronale de prévoyance, la part patronale de mutuelle et la part patronale de retraite supplémentaire sans abattement.

- Taux : 9,20% (augmentation de 1,70% au 1er janvier 2018).

- Répartition : Contribution exclusivement salariale.

La CSG est partiellement déductible de l’impôt sur le revenu au taux de 6,80% et non déductible de cet impôt à hauteur de 2,40%.

Sur le bulletin...

L’assiette abattue

6 954,27 × 98,25% = 6 832,57 €

Il faut ajouter à ce montant les cotisations patronales de prévoyance (complémentaire santé) et de mutuelle ainsi que la part patronale de retraite supplémentaire :

6 832,57 + (74,58 + 60,59 + 58,88 + 48,47+99,93 + 90,88) = 7 265,88 €

La contribution est déductible à hauteur de 6,80%, soit 494,08 € (7 265,88 × 6,80%).

Instituée en 1996, à titre « provisoire », la contribution au remboursement de la dette sociale (CRDS) est affectée à la caisse d’amortissement de la dette sociale (CADES) dont l’une des missions est d’assurer la gestion et l’amortissement du capital et des intérêts de la dette de la sécurité sociale.

- Assiette : identique à l’assiette de la CSG

- Taux : 0,50%